Om man verkligen har som mål att varje innehav i portföljen ska behållas under mycket lång tid framåt så är riskbedömningen en central del av urvalsprocessen. Oftast så har bristfällig riskbedömning varit den främsta orsaken till varför vi har sålt av innehav som vi från början trott skulle vara med oss länge.

Under våren har den mycket intressanta podcasten Motley Fool - Rule Breaker Investing haft en spännande serie avsnitt om riskbedömning. I bedömningen så svarar man på 25 frågor och varje gång man svarar "no" så ökar riskvärdet. Vi rekommenderar starkt att lyssna både på podden generellt, men kanske riskbedömningsavsnittet i synnerhet.

20. Tänker ledningen på alla stakeholders (anställda, kunder, aktieägare, miljö etc) ?

21. Är det helt 100% säkert att det aldrig kommer vara något fel i bokföringen?

22. Kommer bolaget att kunna överleva vad som än händer, internt som externt?

23. Finns det en tydlig makrotrend som gynnar bolagets affärsmodell?

24. Ger bolaget utdelning och är den hållbar?

25. Är du intresserad av att veta mer om bolaget och dess produkter/tjänster?

Ursprungligen så var vår strategi vad gäller risk ganska simpel och naiv. Kortfattat kan man beskriva det som att vi valde stora välkända bolag som funnits under mycket lång tid och som kontinuerligt har visat sin styrka i alla möjliga sorters kriser och nedgångar. Vi har alltså fokuserat ganska mycket på historiken och hur man tidigare har hanterat olika situationer.

Detta har fungerat ganska bra, men har i vissa fall visat sig vara undermåligt. Exempel på misstag i vår riskbedömning finns det gott om tyvärr. Seadrill, ARCP, Chevron, BHP Billiton med flera. Ofta har det funnits goda tecken på att risken varit hög, vilket så här i efterhand självklart är väldigt enkelt att peka ut. Men att vi då "gick i fällan" är även mycket enkelt att förklara.Utan att gå in på de psykologiska orsakerna så kan man konstatera att det är lätt att lura sig själv till att bara se uppsidorna och blunda för riskerna när man hittat ett bolag som man av olika orsaker tror kommer bli en bra investering på sikt. Ett vanligt fenomen är att man får s.k. confirmation bias, vilket kan förklaras som att om man har bestämt sig för något så ser man tecken på att man har rätt tydligare än tecken på att man har fel.

Men hade vi kunnat använda någon form av semikvantitativ metod för att få någon form av siffervärde på riskerna så kanske vi lättare kan bryta oss ur den psykologiska fällan med confirmation bias, Med semikvantitativ menar vi ett system som kombinerar hårda och mätbara fakta med någon form av subjektiv bedömning.

Vi tycker att det verkar så spännande att vi framöver kommer försöka bedöma risken för varje inköp med dessa 25 frågor. Vi har fått göra lite modifieringar på frågorna för att anpassa dem både till svenska innehav samt våra egna idéer om risk.

Summera alla nej-svar och så har du ett semikvantitativt mått på risken för bolaget. Vi har valt att dela summan med 25 för att få ett procentuellt värde på risken.

25 frågor att svara ja eller nej på

Om bolaget

1. Gick bolaget med vinst det senaste kvartalet samt under de senaste 12 månaderna?

2. Var bolaget kassaflödespositivt det senaste kvartalet samt under de senaste 12 månaderna?

3. Är bolaget ett välkänt bolag med produkter/tjänster som värdesätts högt av dess kunder?

4. Står bolagets största kund för mindre än 20% av omsättningen?

5. Förknippas bolagets namn och dess produkter/tjänster i allmänhet positivt?

2. Var bolaget kassaflödespositivt det senaste kvartalet samt under de senaste 12 månaderna?

3. Är bolaget ett välkänt bolag med produkter/tjänster som värdesätts högt av dess kunder?

4. Står bolagets största kund för mindre än 20% av omsättningen?

5. Förknippas bolagets namn och dess produkter/tjänster i allmänhet positivt?

Om finanserna

6. Har försäljningstillväxten varit mellan 10-40% i snitt de senaste 3 åren?

7. Kan bolaget finansiera 3 års verksamhet helt utan nytt kapital?

8. Är bolaget transparent för dess investerare, ex.v. en bra hemsida med relevant investerarinfo?

9. Är det enkelt att även för en oinsatt förstå bolaget finansiella rapporter?

10. Var ROE över 15% de senaste 12 månaderna?

Om konkurrens

11. Saknas det större konkurrenter inom bolagets kärnverksamhetsområden?

12. Är bolaget helt fri från risk från att ny teknik/metod slår ut verksamheten (disruptive)?

13. Möter nya bolag s.k. wide moat för att komma in på marknaden?

Om aktien

14. Är marknadsvärdet över 4 miljarder SEK?

15. Är Beta-värdet mindre än 1.3?

16. Är p/e-talet mindre än 30?

Om bolagets ledning

17. Äger någon i insiderställning mer än 5% av rösterna? (familjemedlemmar räknas samman)

18. Har bolagets 3 högst ledande personer sammanlagt mer än 15 års erfarenhet i bolaget?

Blandade frågor

19. Har bolaget en mycket stark balansräkning?20. Tänker ledningen på alla stakeholders (anställda, kunder, aktieägare, miljö etc) ?

21. Är det helt 100% säkert att det aldrig kommer vara något fel i bokföringen?

22. Kommer bolaget att kunna överleva vad som än händer, internt som externt?

23. Finns det en tydlig makrotrend som gynnar bolagets affärsmodell?

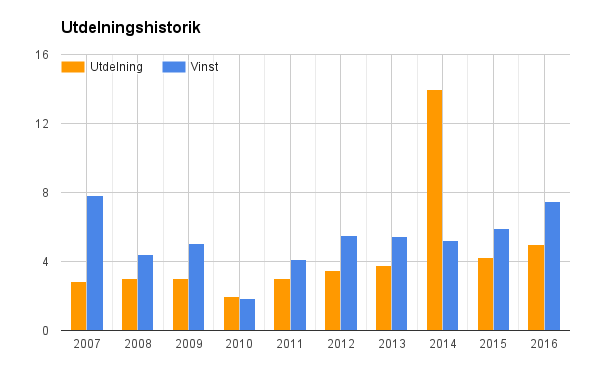

24. Ger bolaget utdelning och är den hållbar?

25. Är du intresserad av att veta mer om bolaget och dess produkter/tjänster?

Tre exempel på riskbedömning - Clas Ohlson, Nolato, FingerPrint

Vi provade att svara på ovanstående 25 frågor och använde tre olika bolag för att se om det stämmer någorlunda med vår magkänsla kring respektive risk. Tänk på att flertalet av frågorna är subjektiva och det är inte alls säkert att just du får samma resultat som vi. Dessutom så säger risken i det här fallet inget om ifall det är en bra investering eller ej.

| Nolato | Clas Ohlson | Fingerprint | |

| 1 | yes | Yes | yes |

| 2 | yes | Yes | yes |

| 3 | no | Yes | no |

| 4 | yes | Yes | no |

| 5 | no | Yes | no |

| 6 | no | No | yes |

| 7 | yes | Yes | yes |

| 8 | yes | Yes | no |

| 9 | yes | Yes | yes |

| 10 | yes | Yes | yes |

| 11 | no | No | no |

| 12 | yes | Yes | no |

| 13 | no | No | no |

| 14 | yes | Yes | yes |

| 15 | yes | Yes | no |

| 16 | yes | Yes | no |

| 17 | yes | Yes | no |

| 18 | yes | Yes | no |

| 19 | yes | Yes | no |

| 20 | yes | Yes | no |

| 21 | no | No | no |

| 22 | no | No | no |

| 23 | no | No | no |

| 24 | yes | Yes | no |

| 25 | yes | Yes | no |

| Summa | 8 | 6 | 18 |

| Procent | 32% | 24% | 72% |

Enligt modellen så skulle Clas Ohlson vara den med minst risk och Fingerprint den med överväldigande marginal högsta risken. Sett ur vårat perspektiv så verkar det rimligt, och det är troligen därför vi äger både Nolato och Clas Ohlson, men aldrig har haft något intresse av att äga Fingerprint.

Modellen är ganska enkel att följa, och kommer att vara en del av alla kommande analyser vi gör. Förhoppningsvis är det ett bra verktyg för att minska antalet framtida försäljningar!

.png)